|

Dragan Berger: "Candlestick grafikoni - "japanske svećice""

U trećem u seriji tekstova, Dragan Berger Vam objašnjava osnove grafikona "japanskih svećica" i praktiÄnu primenu grafikona u predviÄ‘anju deviznih kurseva. Da biste krenuli dalje sa obukom za trgovca na Forex berzi, morate da savladate ovu veštinu!

Preuzmite original teksta u .pdf formatu OVDE

U prošlom tekstu PredviÄ‘anje deviznih kurseva tema su bile analize koje trejderi koriste u cilju predviÄ‘anja deviznih kurseva i donošenja odluka u trgovanju. TehniÄka i fundamentalna analiza su osnove za svakog trejdera, ali za one trejdere koji svoju strategiju zasnivaju na aktivnom trgovanju najveći uticaj na donošenje odluke ima tehniÄka analiza.

Da biste mogli da shvatite tehniÄku analizu, morate da budete pismeni u Äitanju grafova uz pomoć kojih se predstavlja istorija cena valuta. Postoji više vrsta grafova, ali onaj koji je najslikovitiji i najćešÄ‡e korišÄ‡en u profesionalnom trgovanju je candlestick ili u prevodu na srpski jezik "svećice".

Temelji grafiÄkog predstavljanja

Veruje se da poÄetak grafikona svećica datira iz 1600. godine. Oko 1700. godine, Muneši Homa, trgovac pirinÄem iz bogate porodice, prouÄavao je sve aspekte trgovanja, od fundamentalnih, kao što je vreme, sve do psihologije tržišta. On je kasnije dominirao tržištem pirinÄa i stekao veliko bogatstvo. Njegove trgovaÄke tehnike i principi su evoluirali u metodologiju grafikona svećica koju su koristili japanski tehniÄki analitiÄari od poÄetka japanskog tržišta deonica u 1870. godinama i po tome je ovaj oblik prikaza dobio naziv „Japanese candlestick" ili u prevodu "japanske svećice", a i zbog toga što je njegov izgled podsećao na sveću sa fitiljem.

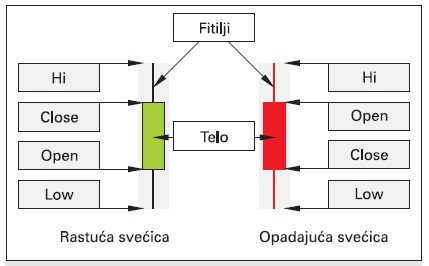

Svećice su, dakle, jedna od mogućih vari janti predstavljanja cena na grafikonu. Jedna svećica obuhvata Äetiri informacije: Open - cena otvaranja, High - najviša cena, Low - najniža cena i Close - cena zatvaranja u datom vremenskom intervalu. Kada kažemo u vremenskom intervalu, misli se na odreÄ‘eni vremenski interval u kojem su sve cene grupisane i od njih izdvojena svaka od gore navedenih. Vremenski interval može biti po vašem izboru, ali je to obiÄno 1, 5, 15 ili 60 min, dan, nedelja ili mesec. Svećica se sastoji od tela i fitilja. Telo može biti puno ili prazno, odnosno svetle ili tamne boje. Ukoliko je telo rastuće, onda je cena otvaranja na donjoj liniji tela a zatvaranja na gornjoj liniji tela. Ukoliko je telo opadajuće, onda je cena otvaranja na gornoj liniji tela a cena zatvaranja na donjoj liniji tela (obiÄno ze lena ili plava boja predstavljaju rastuće telo a crvena ili crna opadajuće telo).

Kako to praktiÄno izgleda?

Na slici 1 možete videti kako izgledaju rastuća i opadajuća svećica. Rastuća svećica nam govori da je trenutno trend rastući i da je cena otvaranja niža od cene zatvaranja; takoÄ‘e, možemo videti na kom nivou je najviša i najniža cena u tom vremenskom intervalu postignuta, jer nam to pokazuju krajevi fitilja na gornjoj i donjoj strani svećice. Kada savladate osnove Äitanja svećica, možete preći na prepoznavanje trendova i nekih važnih figura koje formiraju svećice. Važno pravilo u trgovanju je da trgujete u pravcu trenda, što se u trejderskom žargonu kaže „Trend is your friend" i, ako znate da prepoznate trend i pozicionirate se u njegovom pravcu, vaša investicija ima veće šanse da se uveća nego ako trgujete protiv trenda. Na slici 1 možete videti kako izgledaju rastuća i opadajuća svećica. Rastuća svećica nam govori da je trenutno trend rastući i da je cena otvaranja niža od cene zatvaranja; takoÄ‘e, možemo videti na kom nivou je najviša i najniža cena u tom vremenskom intervalu postignuta, jer nam to pokazuju krajevi fitilja na gornjoj i donjoj strani svećice. Kada savladate osnove Äitanja svećica, možete preći na prepoznavanje trendova i nekih važnih figura koje formiraju svećice. Važno pravilo u trgovanju je da trgujete u pravcu trenda, što se u trejderskom žargonu kaže „Trend is your friend" i, ako znate da prepoznate trend i pozicionirate se u njegovom pravcu, vaša investicija ima veće šanse da se uveća nego ako trgujete protiv trenda.

Trend može biti rastući i opadajući. Rastući trend je jednostavno konstantno osvajanje viših vrhova i viših dna, dok je opadajući trend konstantno osvajanje nižih vrhova i nižih dna. Ukoliko doÄ‘e do razbijanja jednog od trendova, onda potencijalno dolazi do konsolidacije ili promene trenda. Najbolje pozicije se zauzimaju pri promeni trendova ili njegovom produženju, pa je kljuÄno da ovu veštinu prepoznavanja dobro usavršite.

Jedno je propoznati trend, a drugo je prepoznati potencijalnu promenu trenda. Ukoliko na vreme ne prepoznate promenu trenda, propuštate najbolje prilike za trgovanje i svaki vaš ulazak kasnije predstavlja sve veći rizik. Što trend duže traje, to je verovatnoća da će se okrenuti, ući u kontrakciju ili konsolidaciju veća. Potencijalna promena trenda se na grafikonima koji su prikazani svećicama obiÄno može prepoznati po obliku koji se zove „dodži" odnosno „doji", kako se na engleskom piše. Svećica dodži je jedinstvena po tome što ima izuzetno malo telo, odnosno raspon cene otvaranja i cene zatvaranja u datom vremenskom intervalu. Jedno je propoznati trend, a drugo je prepoznati potencijalnu promenu trenda. Ukoliko na vreme ne prepoznate promenu trenda, propuštate najbolje prilike za trgovanje i svaki vaš ulazak kasnije predstavlja sve veći rizik. Što trend duže traje, to je verovatnoća da će se okrenuti, ući u kontrakciju ili konsolidaciju veća. Potencijalna promena trenda se na grafikonima koji su prikazani svećicama obiÄno može prepoznati po obliku koji se zove „dodži" odnosno „doji", kako se na engleskom piše. Svećica dodži je jedinstvena po tome što ima izuzetno malo telo, odnosno raspon cene otvaranja i cene zatvaranja u datom vremenskom intervalu.

Šta to znaÄi? U trendu uvek postoji jedna strana koja je u primatu i kontroliše market, pa su to u rastućem trendu kupci ili, kako se to u trejderskom žargonu zove - Bull market (Bikovi), dok u opadajućem trendu prodavci kontrolišu market i takav trend se zove Bear Market (Medvedi). U momentu kada je borba izmeÄ‘u "bikova" i "medveda" izjednaÄena, dolazi do zaustavljanja kretanja cena i do potencijalne promene primata u borbi, odnosno promene trenda. Upravo taj zastoj na tržištu je oslikan izuzetno malim telom svećice, jer nema velike razlike izmeÄ‘u nivoa otvaranja i nivoa zatvaranja datog vremenskog intervala.

Trgovanje u kanalu

Ukoliko savladate prepoznavanje trenda i njegovo potencijalno menjanje pravca, na dobrom ste putu da zauzmete pozicije koje će vam dati veću verovatnoću da vaš trejd bude uspešan. Sledeća veština je prepoznavanje konsolidacije marketa. Konsolidacija je period kada se cena kreće u horizontalnom kanalu i konstantno pokušava da izaÄ‘e iz njega, ali se posle lažnog manjeg probijanja opet vraća u njega. U tim situacijama je jako važno da ocenimo raspon kanala koji predstavlja najviša i najniža cena kanala koji, ukoliko je manji od 30 pipseva, može biti opasno mesto za trgovanje. Trgovanje u kanalu je omiljeno mesto za profesionalce, ali za poÄetnike koji nemaju još dovoljno iskustva u ovim situacijama može biti veoma depresivan i poguban, pogotovo za one koji su nestrpljivi i žele da uÄ‘u u trejd pre nego se kanal probije, definiše overa probijanja i kreira nastanak novog ili produžetak starog trenda koji je postojao pre ulaska u kanal. Na slici 5 može se videti jedan haotiÄan višeÄasovni kanal u kojem je opasno trgovati sve dok se nije probio i definisao rastući trend. Bilo bi dobro da svako ko krene da se bavi ovim poslom sebi odvoji bar tri meseca usavršavanja u Äitanju grafikona i analiziranju situacija uz pomoć tehniÄke analize. Na slici 6 je predstavljen odnos valuta EUR i USD u nedeljnom vremenskom intervalu u protekloj godini, na kojem biste mogli da prepoznate trendove i ocenite da li biste mogli nešto da zaradite svojim „swing" trgovanjem.

.png)

Preuzmite original teksta u .pdf formatu OVDE

<<Sadržaj<< Sledeće: >>Indikatori u tehniÄkoj analizi>>

|

Sav materijal na ovom sajtu je u vlasništvu kompanije International Trading School d.o.o. i ne može biti reprodukovan bez dozvole..png) Trgovanje na Forex tržištu nosi rizik od gubitka sredstava koji može biti veći od startnog uloga. Ono nije pogodno za sve investitore i potrebno je da u potpunosti razumete sve rizike koji postoje kao i da, ukoliko je potrebno, potražite struÄno mišljenje i savet. Trgovanje na Forex tržištu nosi rizik od gubitka sredstava koji može biti veći od startnog uloga. Ono nije pogodno za sve investitore i potrebno je da u potpunosti razumete sve rizike koji postoje kao i da, ukoliko je potrebno, potražite struÄno mišljenje i savet.

|

|

|